【景品表示法に基づく表記】当サイトのコンテンツには、広告を掲載している場合があります。

最近よく聞くiDeCo(イデコ)ってどんな仕組みなんだろう。

どういうものか理解できていないので、メリットやデメリットも含めて詳しく知りたいな。

今回は元大手銀行出身で、投資経験15年以上の僕たちが、このような疑問に答えていきます。

将来の老後に向けた資産づくりの手段として注目されているiDeCo(イデコ)、最近よく耳にしたり、始めてみたいという人も多いのではないでしょうか。

この記事では、iDeCo(イデコ)のことがよくわからない人やiDeCo(イデコ)の加入を検討している人に向けて、制度の仕組みや特徴、メリットやデメリットについて徹底解説します。

企業型DCとの違いがわからない方も多いかもしれませんので、そのあたりも解説していきます。

楽天モバイルでは、今ならもれなく14,000円分の楽天ポイントがもらえる特大キャンペーンをやっています!

楽天モバイルも赤字覚悟のキャンペーンのため、いつ終わるかわかりませんので、気になる方は早めに14,000円をGETしてみてください。

こちらの記事で完全初心者でもできるようにスクショ付きで解説してます↓↓↓

楽天モバイルが【三木谷リンク】で14,000ポイント|電話代も0円!|契約方法、メリデメ完全解説

楽天モバイルが【三木谷リンク】で14,000ポイント|電話代も0円!|契約方法、メリデメ完全解説・iDeCo(イデコ)の必要性

・iDeCo(イデコ)と企業型DCの違い

・iDeCo(イデコ)のメリット3つ

・iDeCo(イデコ)のデメリット3つ

Contents

iDeCo(イデコ)とは?

まずは、iDeCo(イデコ)とは何か、について説明していきます。

年金と聞くと、なんとなくどこかに積み立てられていて、それが老後になったらもらえる、くらいに考えている人も多いのではないでしょうか。

iDeCo(イデコ)は、”自分で申し込みを行い、自分で掛金を支払い、自分で運用方法を選択する”資産形成の仕組みなので、老後のために自分で積み立てておく制度と考えておくとよいでしょう。

老後を迎えた際に、通常もらえる年金とは別に、iDeCo(イデコ)の掛金とその運用益を年金給付として受け取ることができます。

具体的にiDeCo(イデコ)を始める手順については、下の記事で詳しく解説していますので、こちらを参考してしてください。

iDeCo(イデコ)の始め方を徹底解説|元銀行員がiDeCo(イデコ)にオススメの金融機関も紹介

iDeCo(イデコ)の始め方を徹底解説|元銀行員がiDeCo(イデコ)にオススメの金融機関も紹介

それでは、なぜ最近iDeCo(イデコ)が注目されるようになったか考えてみましょう。

iDeCo(イデコ)の必要性について

世界でも有数の長寿国とされる日本では、高齢化が深刻な問題となっており、総務省統計局の調査によると、2021年の総人口に占める65歳以上の高齢者人口の割合は、男性で26%、女性で32%となっています。

「リタイア後には年金がもらえるから安心」という時代は終わり、増え続ける高齢者の割合を考えると、国の公的年金だけでは老後の経済的な不安は解消できません。

だからこそ、自分の身は自分で守るという意味でも、自助努力の手段としてiDeCo(イデコ)を活用した私的年金づくりが注目されています。

最近は人生100年時代と言われており、昔に比べてそれだけお金も必要になりますので、自分の老後は自分で守ることが必要になるわけですね。

iDeCo(イデコ)の特徴について

それでは次に、iDeCo(イデコ)の特徴についてみていきましょう。

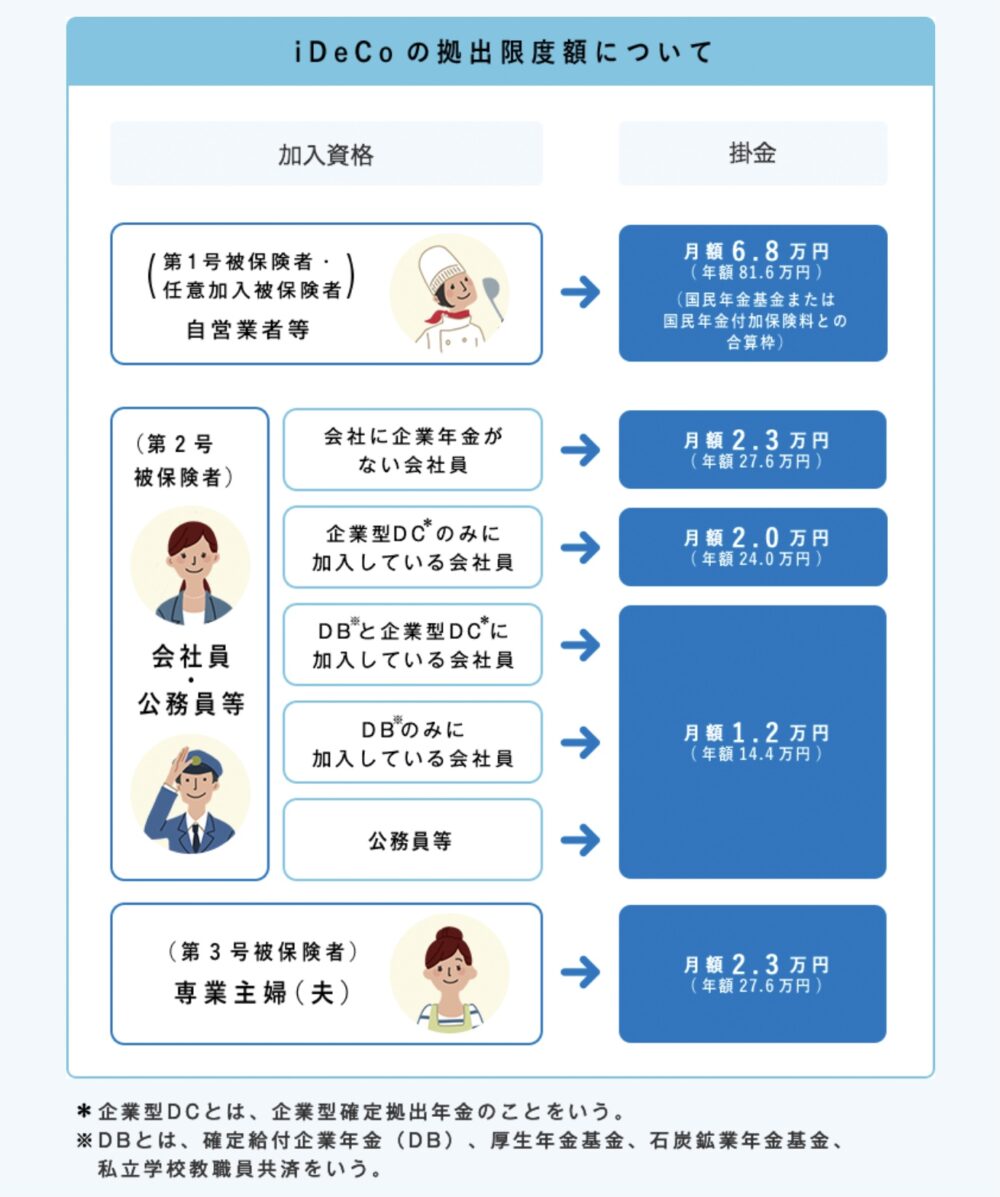

iDeCo(イデコ)の加入資格ついて

iDeCo(イデコ)に加入することができる対象者は、以下の条件に該当する人です。

| 職業 | 加入資格 |

| 自営業等 | 〇20歳以上60歳未満 ・国民年金に加入している →全額免除や半額免除などを受けていない (障害基礎年金受給者を除く) 〇農業年金基金に加入していない |

| 専業主婦等 | 〇20歳以上60歳未満 |

| 会社員 | 〇60歳未満 〇勤め先で企業型確定拠出年金に加入していない ※ただし、以下の条件を満たしていれば可能 ・規約でiDeCoに加入できる旨が定められている ・マッチング拠出を実施していない |

| 公務員 | 〇60歳未満 |

ほとんどの人が加入することができるiDeCo(イデコ)ですが、国民年金の免除を受けている自営業者や学生、企業型確定拠出年金に加入している会社員などは加入できないため、その点は注意が必要です。

掛金は月々5,000円から設定できる

iDeCo(イデコ)の掛金は、月々5,000円から始めることができ、掛金額は1,000円単位で自由に設定できます。

掛金額の増減は、1年に1回に限り変更ができ、好きなタイミングで年払い(年単位拠出)にすることも可能です。

年間で拠出できる掛金の上限額は、職業区分によって以下のように異なりますので、自分がいくらまで拠出できるのかチェックしておきましょう!

運用商品は自分で決める

iDeCo(イデコ)で拠出する掛金の運用は、運用管理機関が選定する様々な商品の中から、自分で自由に組み合わせることが可能です。

運用成果は自己責任となるため、自身のリスク許容度や目標利回りなどを考慮して、慎重に選ぶ必要があります。

また、運用先は自由に変更することができるので、市場の状況を見ながら、定期的に見直しを図っていくことも重要になります。

老齢給付金として60歳から受け取り可能

iDeCo(イデコ)で積み立てた掛金と運用益は、60歳から受け取ることができ、受給時期は75歳まで繰り延べることも可能です。

受け取り方法は、以下の3つから選択することができます。

①一時金受け取り

受給権が発生する60歳に達したら、一時金として一括で受け取る方法です。

②年金受け取り

5年以上20年以下の有期年金として、分割で受け取る方法です。

③一時金と年金の組み合わせ

受給権が発生する60歳に達したら、一部を一時金で受け取り、残りを年金で受け取る方法です。

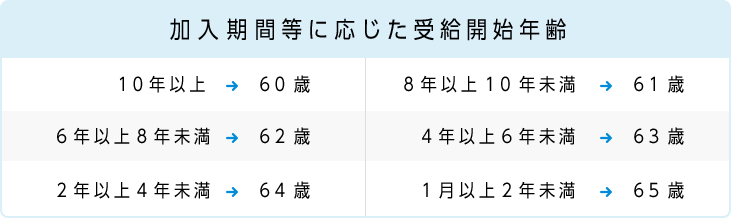

60歳から老齢給付金を受け取るには、iDeCo(イデコ)に加入していた期間(通算加入者等期間)が10年以上必要です。

通算加入者等期間が10年に満たない場合は、受給開始年齢が以下のように繰り下げられます。

iDeCo(イデコ)と企業型DCの違いについて

確定拠出年金の制度には、個人型のiDeCo(イデコ)と似たようなもので、企業型の確定拠出年金(企業型DC)があります。

違いがわかっていない方も多いので、どのような違いがあるか簡単にみていきましょう。

企業型DCは、導入している企業にお勤めの会社員の人にとっては、嬉しい福利厚生ともいえる制度です。

企業型DCは、知らないうちに定期預金に近い商品で運用されていることもありますので、ぜひ一度お勤めの会社で調べてみるといいと思います。

企業型DCについては、こちらの記事で詳しく解説していますので、興味のある方はこちらもご覧ください。

企業型DCって何?|元銀行員が初心者向けにiDeCoとの違いも含めて徹底解説

企業型DCって何?|元銀行員が初心者向けにiDeCoとの違いも含めて徹底解説

iDeCo(イデコ)の3つのメリット

次に、iDeCo(イデコ)のメリットについて、詳しくみていきましょう。

iDeCo(イデコ)のメリットは、次の3つです。

- 税制優遇が受けられる

- 無理なく老後の資産形成ができる

- 自営業者や主婦でも利用できる

(1)税制優遇が受けられる

iiDeCo(イデコ)の最大のメリットは、資産形成を行いながら税制の優遇が受けられる点です。

iDeCo(イデコ)の税制優遇には、以下の3つのメリットがあります。

①掛金が全額所得控除になる

iDeCo(イデコ)の掛金は全額所得控除の対象となるため、所得税や住民税の負担を減らすことができます。

②運用益には税金が課されない

通常、金融商品の運用益には源泉分離課税として20.315%の税金が課されますが、iDeCo(イデコ)の運用益には課されません。

運用益を再投資に回すことで、より運用効果が大きくなります。

③受け取り時にも大きな控除枠が使える

老齢給付金を受け取る時は、一時金か年金かを選択することが可能です。

- 一時金受け取りの場合 → 退職所得控除

- 年金受け取りの場合 → 公的年金等控除

これらの控除枠が適用されるため、税金負担を軽減することができます。

(2)無理なく老後の資産形成ができる

iDeCo(イデコ)の掛金は月々5,000円から、1,000円単位で自由に設定でき、途中で変更も可能です。

最初は無理なく月々5,000円から始めて、資金的に余裕があると感じれば、そこから掛金を増やしていってもいいですね。

自分の収入やライフスタイルに合わせ、無理なく資産形成を実現することができることもiDeCo(イデコ)のメリットの1つと言えます。

(3)自営業者や主婦でも利用できる

サラリーマンであれば、退職金制度がある会社が多いので、老後資金は年金のほかに退職金をあてにすることができます。

先ほどiDeCo(イデコ)との違いを説明した企業型DCについても、制度を導入している会社に勤めているサラリーマンの特権です。

退職金制度のない自営業者や主婦の人でも、税制優遇の恩恵を受けながら、60歳から受け取れる退職金代わりの資産を積み立てることが可能という点も、自営業者や主婦にとって大きなメリットと言えるでしょう。

iDeCo(イデコ)の3つのデメリット

続いて、iDeCo(イデコ)をしっかり理解するため、以下の3つのデメリットについても確認しておきましょう。

- 60歳までは引き出せない

- 元本割れのリスクがある

- 各種手数料がかかる

(1)60歳までは引き出せない

iDeCo(イデコ)は老後の資産形成を目的とした制度のため、原則として60歳になるまでは掛金や運用益を引き出すことはできません。

よってライフスタイルの変化により、老後資金以外にまとまった資金が必要になった場合でも、その原資を活用することはできません。

ただこれは、半強制的に長期運用となるため、投資目線からするとメリットとしてとらえることもできますね。

(2)元本割れのリスクがある

iDeCo(イデコ)は将来受け取れる金額が確定しているものではなく、運用成果によって変動します。

運用成果が悪かった場合は、思うような効果が得られず、場合によっては元本割れとなる可能性もあります。

過去の実績からみれば、長期で運用すればするほど、元本割れの可能性は少なくなりますので、長期運用を心掛けていきましょう。

(3)各種手数料がかかる

加入する金融機関によって異なりますが、iDeCo(イデコ)には各種手数料がかかります。

運用益が低い場合は、この手数料によって元本を減らしてしまう可能性もあります。

iDeCo(イデコ)の手数料には以下のようなものがあります。

- 加入・移管時手数料(初回1回のみ):2,829円

- 加入者手数料(掛金納付の都度):105円

- 還付手数料(その都度):1,048円

金融機関によってこの手数料も異なりますので、その点も金融機関を選ぶ上でのポイントとなります。

まとめ:iDeCo(イデコ)は仕組みを理解して活用しよう

今回は、初心者向けにiDeCo(イデコ)の特徴やメリット・デメリットについて、説明してきました。

公的年金への不安から、老後の資金準備のために私的年金を始める人は増加しています。

iDeCo(イデコ)はその手段の1つですが、その仕組みには上で説明したとおり、メリットもあればデメリットもあります。

自分自身でしっかりと情報を収集して、仕組みを理解した上で、iDeCo(イデコ)の加入を検討していきましょう。

iDeCo(イデコ)の実際の加入手順やおすすめの金融機関については、下の記事で解説していますので、ぜひご覧ください。

iDeCo(イデコ)の始め方を徹底解説|元銀行員がiDeCo(イデコ)にオススメの金融機関も紹介

iDeCo(イデコ)の始め方を徹底解説|元銀行員がiDeCo(イデコ)にオススメの金融機関も紹介

最後までお読みいただき、ありがとうございました。